积极把握港股优质中国企业的战略投资机遇

15-03-2020

近期受到疫情全球扩散和多重因素影响,全球市场巨幅波动,尤其是海外市场。作为亚洲价值投资先驱的惠理集团,过往近三十年经历过多轮市场周期,却善于从危机中发现投资机遇。

就此我们访问了惠理集团投资董事兼中国业务总裁余小波先生。余先生长期专注在包括A股与港股的中国市场投资上。

1:如何看待这次严重的疫情?金融市场出现了历史性的波动。

确实影响很大。目前中国在全民努力下已经获得了很大成绩,但海外严峻局面可能刚刚开始。短期对经济的冲击大家都容易看到,但长期的影响可能非常深远,导致全球产业链的布局甚至世界格局的变化,这取决于后续事态的演变。

资本市场的波动由多个因素导致,疫情只是其中一个。作为专业投资者,每天都会遇到各种外界因素变化带来的扰动,需要看得长远一些从不确定中寻找确定性。比如疫情短期冲击很大,但是以目前中国的经验看来,还是有科学方法可防可控的,而且这还没有考虑到后续疫苗和药物的开发结果。不要忘了我们遇到这种新病毒也才2-3个月的时间,随着对其越来越了解,相信最终防治住是大概率事件。

价值的根源在于企业创造现金流的能力。各行各业在这次冲击后,哪些会确定性恢复,哪些会发生产业格局改变,正是我们现在重点研究的。资本市场的价格波动可能提供给我们非常好的机会去布局未来的胜者。

2:作为大中华区域的价值投资专家,覆盖多个区域国家和不同资产类别,现在看好哪些机会?

目前认为大中华区域内港股的机会比较好,尤其是港股上市的中国优质公司。其价格与内在价值上出现了较大幅度的偏离。这种偏离是香港市场自身特点和近期全球波动等因素造成的。这里可能存在一个战略性的投资机会。

3:可以详细介绍一下这种机会吗?

首先,港股是一个国际化的离岸市场。其上市公司基本面主要是中国的经济。尤其是近年来越来越多优质中国公司在港股上市,目前约7成以上都是中国公司,而且不乏互联网、医疗、科技、教育等新经济的龙头企业。

第二,港股的投资者结构中大部分是国际资金。早年约6-7成为欧美外资,2成为香港本地资金,内地资金约1成。随着互联互通机制开通,内地资金占比逐步提升,目前外资约5成,内地资金3成,港资2成。整体而言还是外资居多。

第三,港股整体的流动性偏低。港股市场年均换手率在60%左右,欧美市场大约不到200%,A股大约600%。因香港市场投资者结构主要以机构为主,这里面又以长线基金、主权基金等大型机构为主。这些机构投资者通常看好中国某些行业,以长期投资配置中国资产为目标,不会频繁交易。

当国际金融市场出现较大流动性危机的时候,部分外资流走,市场跌幅较大,而这种资金面的变化与中国的实体基本面关系并不大,整个市场出现了资金面与基本面的较大背离,即价格与价值出现了较大背离也就出现了比较好的价值投资机会。

4:目前估值在什么水平?

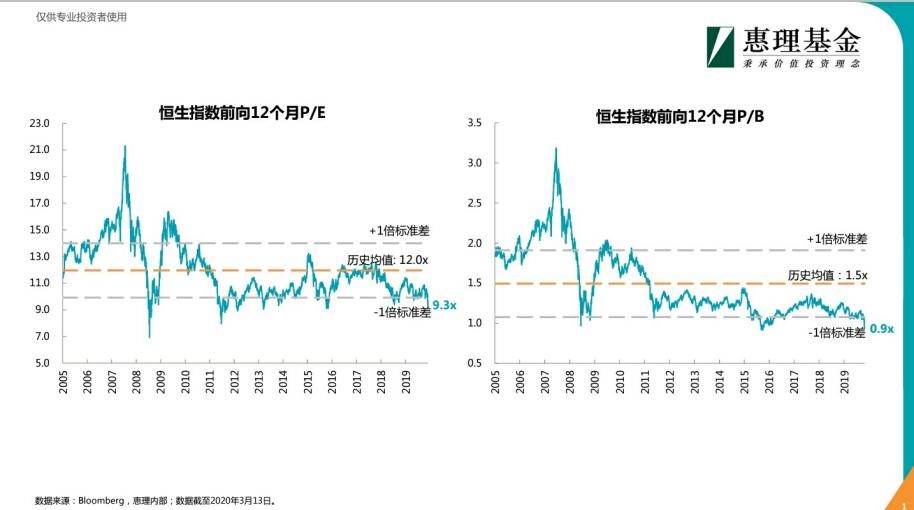

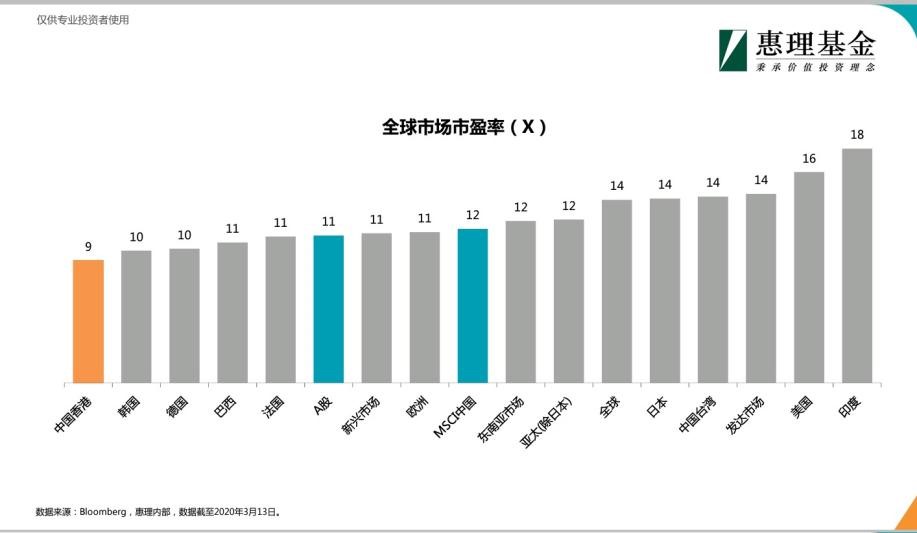

目前港股整体估值已经到了历史均值一倍标准差下方不少。我们可以看到无论是从市盈率还是市净率的角度都很低。过往在2008年金融危机,2011年欧债危机情况下也出现过低点,危机后都出现了估值回归。如果横向与全球其他市场比较,也可以发现港股处于最低位置。所以我们认为现在是一个战略性配置机会。

5:港股的离岸市场特点会不会一直就这么便宜?

这是个好问题。可以从几个方面来思考:

第一,便宜不是买入的理由,如果基本面越来越差,就是价值陷阱。但是中国经济基本面有空间,14亿人口的大消费市场,以及在这次疫情中所表现出来的社会韧性给与了我们很充分的信心。相信疫情短期冲击之后能够看到盈利的恢复。

第二,作为价值投资者,我考虑的是如果估值不回升,在当前价格下投资能够获得怎样的回报,以及会承担怎样的风险。

从几个方面来说,目前港股整体估值9倍左右,隐含或超10%的回报。一方面部分成长性行业龙头公司我们判断未来几年还是能做到15%以上的内生增长,例如互联网,消费,医疗等等;另一方面部分传统行业龙头公司可能增速已经不高,没有增长或者低个位数增长,但行业格局的稳定使得其无需大的资本开支,企业现金流可以通过高股息反馈给投资者,不少公司的分红收益率已经达到7-8%之多。总体而言,不考虑估值变化的情况下,依然有较大确定性每年能够从这些优质中国企业中获得至少约10-15%的隐含内生价值回报率。

第三,当前全球金融宽松持续,而且此次疫情之后预计会进一步宽松。我们可以看到日本、欧洲早已进入负利率阶段。美国降息后作为远期市场利率之锚的十年期国债收益率也跌破1%。中国目前十年期国债收益率也跌破3%。债券是远期现金流确定性的资产,股票是风险资产。从长期历史上来看股票收益率高过债券类约5%,这是对其风险的补偿。现在如果其中的溢价拉大到8-12%,我认为这个风险补偿已经足够有吸引力,现在应该去承担这种风险以获得高度的补偿回报。

你可以这样理解,我们现在可以在港股上获得一个组合,整个组合在当前价格下相当于是一个能够提供年化10-15%回报的债券,该回报有较大概率可以持续,而这个债券是由超AAA级评级的企业组成。这样的中国资产,应该值多少钱?

第四,最后才是考虑一旦市场风险偏好好转,估值上可能有较大的回归空间。

当然所有的前提,在于深度的基本面研究,需要确定你买的资产在未来3-5年的严峻环境中,其基本面是稳定的,其产品和服务获得消费者认可,获得现金流的能力是稳定甚至增强的。这是价值投资的核心来源。

6:刚才提到中资在港股的占比提升,未来会不会对港股的估值造成影响?

我认为这是大概率事件。最近已经观察到很大量的资金南下进入港股,南下总资金规模已经超越了北上资金,今年以来更是10 : 1的关系。目前看到主要为长线的保险资金和一些价值型机构投资者为主,低估值和高股息率为其提供长线较好的回报。

数据来源:Wind

港股的核心矛盾在基本面和资金面的不统一。最熟悉其公司基本面的大陆投资者以前占比过低。现在随着互联互通机制开放几年,越来越多中国投资者进入港股,对其估值和流动性的提升有较大帮助,相信这一趋势会持续。港股与美国等市场的相关性系数在这几年已经有较大的下降,现在只有0.5-0.6。

7:如何看待A股与港股估值的对比?

两边市场的机制与流动性不一样,存在一定估值差异是合理的。我们在投资的时候也不会刻意去区分是在哪里上市,因为互联互通机制下融合会越来越深,就像你买一个A股不会考虑它是上交所上市还是深交所上市一样。当前A股的一些优质企业估值相对其长期现金流回报率来说也是有吸引力的,我们在投资时是通盘考虑的。

但部分热点概念等可能值得警惕,对其预期可能过高。我们会经常问自己一些问题,在外部严峻的经济环境里,中小公司是否能够如预期的长大?新产业的激烈竞争中要付出怎样的资本开支才能获得市场份额?企业壁垒有多强?类似这些问题都影响长期资本回报率进而影响股东收益,也是我们作为长期价值投资者不断思考研究的。

最后,春天已经到来,祝大家身体健康!

文章来自「惠理集团」微信公众号

本文提供之意见纯属惠理基金管理公司之观点,会因市场及其他情况而改变。以上资料并不构成任何投资建议,亦不应视作投资决策之依据。所有数据是搜集自被认为是可靠的来源,但惠理不保证数据的准确性。本文包含之部分陈述可能被视为前瞻性陈述,此等陈述不保证任何将来表现,实际情况或发展可能与该等陈述有重大落差。刊发人:惠理基金管理公司