2021第四季度固定收益投资展望

09-11-2021

估值扭曲,审慎选债

通胀预期是主导因素

随着财政刺激措施和低基数效应逐渐减退,2021年第三季经济增长进一步呈现正常化。然而,由于供应链持续短缺和能源价格高企,环球通胀仍会是未来几个季度市场关注的议题。美国疫苗接种率上升所释放的抑压需求与潜在的工资增长,将可能加剧通胀忧虑。我们预计供应链问题可望在2022年获得解决,从而纾缓部分通胀压力。因此,市场很可能维持对联储局逐步加息的预期。现时,美国十年期国债收益率约为1.5%,预期在2021年底之前仍有窄幅上升空间,但我们认为涨幅将远低于2021年3月时的极端走势。尽管美国财务状况收紧,但在环球流动性充裕,且负收益债券规模庞大(11.7万亿美元)的市况下,投资者寻求更高收益资产的需求将持续。

中国政策成焦点

中国政策变动是第三季市场波动的主要因素,这与我们在前一季度展望中的预期一致。随着政府将控制金融风险和杠杆作为首要任务,信贷增长将持续低迷。不过,我们预期信贷收缩快将见底,未来几个季度将出现轻微反弹。经济增长势头放缓及中国央行希望维持流动性的目标,应会限制十年期中国国债收益率(现时为2.9%)大幅上升的空间。此外,海外资金持续流入在岸债券市场和强劲的出口贸易,应能缓和人民币的周期性风险,并有助稳定整体亚洲美元债券市场的表现。

中国央行近期的表态也淡化了市场对通胀的忧虑,同时,央行利用其他货币措施来维持流动性稳定的做法,也降低了进一步下调存款准备金率(「降准」)的预期。房地产方面,随着更多土地流拍和房地产销售下降,中国央行在多个城市引导银行恢复发放房地产按揭贷款,以确保该行业的健康发展。

另一方面,市场有消息指出,住房和城乡建设部正起草规定,以加强对房地产发展商预售资金的监管。我们认为这可能会降低房地产发展商的可使用资金灵活度,预期在全国范围内推出的房产税或会进一步影响市场气氛。总括而言,我们认为政府会在货币及财政政策上保持紧缩立场,但也会进行微调,以避免恒大危机扩散至其他行业和引致系统性风险。市场将关注11月初的政治局会议上,会否释放进一步放松货币政策的讯号。

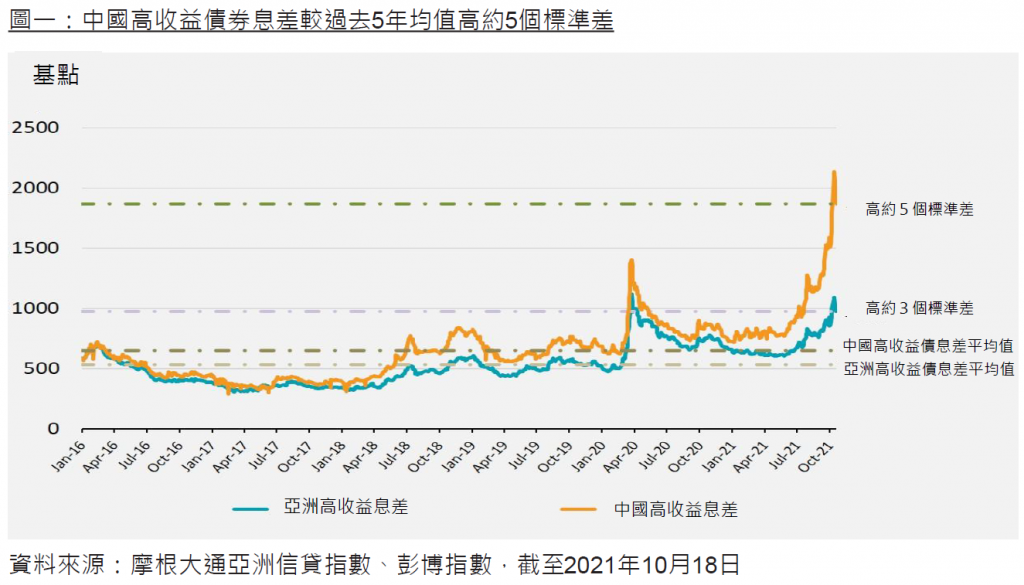

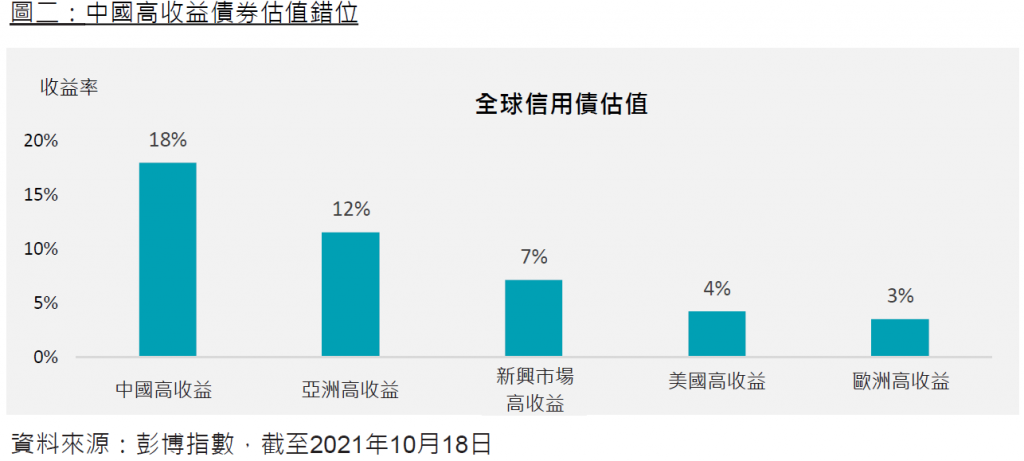

由于政策和特殊风险将很可能继续存在,在2021年的余下时间,我们仍然会聚焦信贷质素。随着新冠疫情威胁的减退,亚洲经济正稳定复苏。另外,由于持续上涨的美国国债收益率仍然对亚洲投资级别债券构成压力,尤其是在信贷息差偏窄时,我们更偏好存续期较短的债券。中国高收益债券的息差较过去5年平均值高约5个标准偏差(图一),反映定价已纳入许多政策风险和行业整合因素。透过我们的主动管理和由下而上的投资方针,我们专注于寻找「存活者」,但目前估值被低估且基本面相对稳健的债券(图二)。我们相信在新兴市场中,这类债券具吸纳的价值。由于中国房地产行业正经历整合和控制杠杆,这应有助巩固其长远信贷情况。

> 按此下载完整报告

惠理焦点基金:

本文提供之意见纯属惠理基金管理香港有限公司(「惠理」)之观点,会因市场及其他情况而改变。以上资料并不构成任何投资建议,亦不应视作投资决策之依据。所有数据是搜集自被认为是可靠的来源,但惠理不保证数据的准确性。本文包含之部分陈述可能被视为前瞻性陈述,此等陈述不保证任何将来表现,实际情况或发展可能与该等陈述有重大落差。

投资涉及风险,基金单位价格可升亦可跌,基金过往业绩并不表示将來的回报。投资者应參阅有关基金之解释备忘錄,以了解基金详情及风险因素,投资者应特别注意投资新兴市场涉及之风险。在决定认购基金之前,投资者应征询财务顾问之意见。如果选择不征询财务顾问之意见,则应考虑该基金产品是否合适。本文并未经证监会审阅。刊发人:惠理基金管理香港有限公司。