聚焦中國﹕後疫情時代

11-08-2020

疫情反復,病毒肆虐,我們將投資者面對的主要市場趨勢歸納為四方面。中國市場無懼地緣政治挑戰,汲取「疫」市中「先進先出」的經驗,在下半年逐步復甦。

1. 疫後市場逐步復甦,各板塊將如何復甦?

疫情最壞的時期或已過去,我們一直緊密監察各渠道的高頻率數據,追蹤疫情構成的影響。資料顯示亞洲,尤其中國市場的復甦速度領先,符合我們所指﹕中國於疫情「先進先出」的說法。圖一見中國各板塊的復甦進展。

圖一﹕中國焦點數據(按年增長幅度 %)

資料來源﹕ 惠理

較早出現疫情亦較早控制疫情的市場,如中國、台灣及韓國,國內情況相近。為了減低病毒擴散風險,各國均 i) 啟動病源追蹤系統,ii) 嚴格實施病毒測試及 iii) 進行隔離。面對漸趨平緩的病例數量波動,我們不會鬆懈,相反我們更偏向持審慎態度,繼續評估風險。

2. 多國央行實行寬鬆政策 — 我們該如何拿捏其寬鬆規模?

主要金融市場以大規模政策救市,美國聯儲局在舉行常規會員會議前,已在2020年上半年兩次調低息率至有紀錄以來的低位。面對前所未有的市場停擺,聯儲局更承諾無限量的資產購買計劃,史無前例地買入最近失去投資評級的企業債券,又稱「墮落天使」(Fallen angels)。

大規模救市措施無疑協助平復市場經濟,向市場注資亦同時代表資本市場通漲及資本價格上漲。主要金融市場大多推出量化寬鬆政策,惟亞洲市場內,尤以中國市場為例,雖然未如西方國家在疫情期間大舉推行進取的資產購買計劃,而選擇放寬信用額,協助企業渡過是次公共衛生危機。與此同時,亞洲的人均生產總值所面對的財政赤字已接近10%,已接近環球金融危機水平1。

3. 中美拉鋸﹕ 兩大巨頭步入決裂?

中美關係進一步惡化是一大投資者面對的風險因素,對中國相關市場影響更甚。從實務角度來看,我們認為中美都不能承受長期關係破裂帶來的後果。

在我們而言,中美作為兩大互補勢力,兩國結束合作關係將推使環球市場進一步陷入死結。事實上,客觀分析中美關係,我們認為兩國必須繼續合作。雖然中美拉鋸關係不可復原的消息不絕,我們對此仍抱持不一樣的看法。

我們認為兩國未來將因為共同的需求維持合作關係,進一步而言,我們認為中美關係將在十一月美國總統大選後逐步平復。儘管如此,我們仍不能排除中美關係將持續緊張的可能,若這成真,我們認為中國國內市場的改革及發展依然提供巨大投資機遇。

若中美關係如我們所料好轉及逐步修復,中國股票市場將會被重新評級,兩國關係復元亦會提升外資對投入中國市場興趣,為引入外資帶來重大契機。

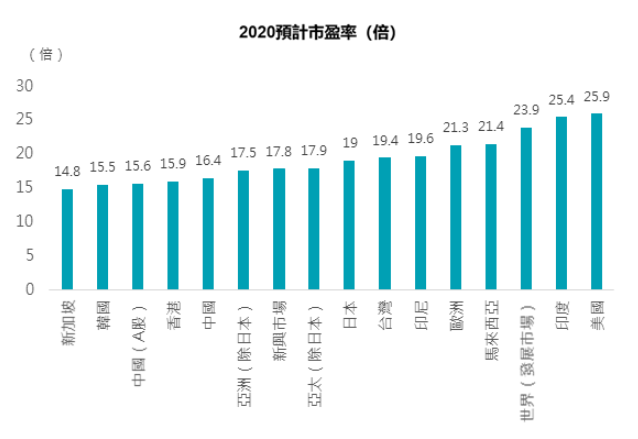

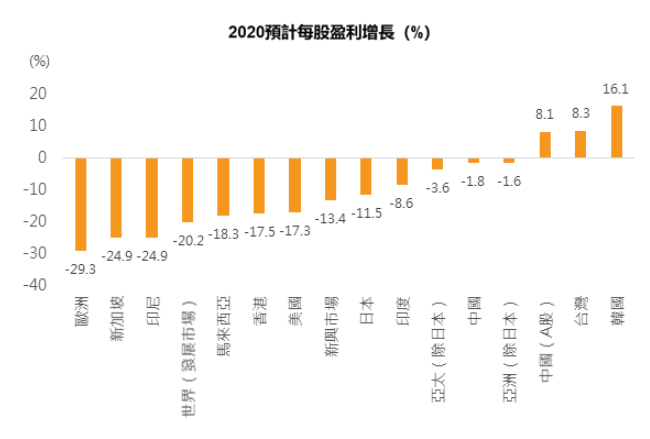

4. 在短期的強勁升勢後,估值還合理嗎?

市場資金流流向優質資產,整體環球股市收益預期轉弱,減弱市盈率指標的作用。我們用企業市帳率預期作為股票估值的指標,發現估值未有被第二季度的強勁升市影響,不至於過於昂貴。作為參考,現時MSCI中國指數略高於長期平均水平,整體MSCI亞洲(除日本)指數亦見近似趨勢。

圖二﹕中國在岸及離岸股市的收益增長及相對估值均見吸引

資料來源﹕ FactSet、 I/B/E/S、 MSCI明晟、 高盛研究,2020年7月31日

- 資料來源:Wind、彭博,2020年7月31日

本文提供之意見純屬惠理基金管理香港有限公司(「惠理」)之觀點,會因市場及其他情況而改變。以上資料並不構成任何投資建議,亦不應視作投資決策之依據。所有資料是搜集自被認為是可靠的來源,但惠理不保證資料的準確性。本文包含之部分陳述可能被視為前瞻性陳述,此等陳述不保證任何將來表現,實際情況或發展可能與該等陳述有重大落差。

投資涉及風險,基金單位價格可升亦可跌,基金過往業績並不表示將來的回報。投資者應參閱有關基金之解釋備忘錄,以了解基金詳情及風險因素,投資者應特別注意投資新興市場涉及之風險。在決定認購基金之前,投資者應徵詢財務顧問之意見。如果選擇不徵詢財務顧問之意見,則應考慮該基金產品是否合適。

本文並未經證監會審閱。刊發人:惠理基金管理香港有限公司。

相關閱讀